Por Alberto Acosta*, CADTM

“Los incumplimientos por gobiernos extranjeros de su deuda externa son tan numerosos y ciertamente tan cercanos a ser universales que es fácil tratar sobre ellos nombrando a aquellos que no han incurrido en incumplimiento, que aquellos que lo han hecho. Además de aquellos países que incurrieron técnicamente en incumplimiento, existen algunos otros que pidieron prestado en el exterior en su propia moneda y permitieron que esa moneda se depreciara hasta menos de la mitad de su valor nominal y en algunos casos a una fracción infinitesimal. Entre los países que actuaron así cabe citar a Bélgica, Francia, Italia y Alemania.”

John Maynard Keynes, Defaults by foreign governments, 1924

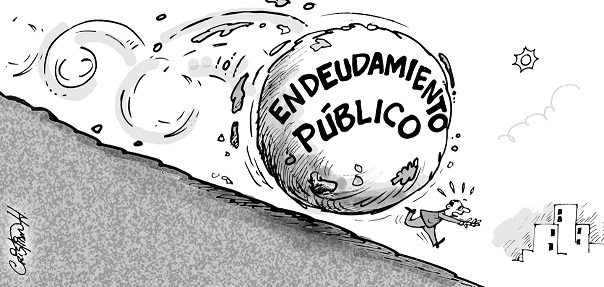

Historia de una deuda eterna y triste |1|

La historia financiera internacional presenta reiteradamente a países que toman créditos, tienen un auge, declinan, cesan los pagos y algún rato vuelven a ser sujetos de crédito… y la vida continúa. En medio de esa vida, sobre todo los países empobrecidos se vuelven deudores de la banca internacional, organismos multilaterales, grandes especuladores financieros, y otros acreedores sin olvidar los Estados de los países más ricos. Hasta podríamos pensar en un “mundo endeudado”, ¿pero en manos de quién?

Históricamente las cesaciones de pagos más frecuentes se dan cuando el capitalismo desarrollado sufre una recesión. Por ejemplo, cuando la Bolsa de Londres -corazón del sistema capitalista mundial de entonces- se desplomó en octubre de 1825, se llevó consigo a los precios de las materias primas. Acto seguido, las nacientes repúblicas sudamericanas y México suspendieron pagos por casi treinta años, algunas por más tiempo. Ya desde ese momento, la crisis de la deuda del capitalismo subdesarrollado tuvo un fuerte vínculo con la especulación financiera del capitalismo desarrollado. En Londres se negociaban títulos valores atados a la deuda de varios países latinoamericanos |2|, incluyendo aquella adquirida durante el fin de la colonia para conseguir la Independencia (p.ej. Ecuador, Argentina). Y de la mano de la especulación caminaba la corrupción, incluso con anécdotas como la inversión especulativa en países latinoamericanos imaginarios, p.ej. el inexistente “principado de Poyais”.

El vínculo entre el sistema financiero mundial y el capitalismo subdesarrollado ha sido permanente. En la década del 70 del siglo XIX nuevamente se dio un desmoronamiento de la Bolsa de Londres. Particularmente, en 1873 empezaría quizá la primera “gran depresión” del capitalismo mundial, en donde las inversiones especulativas se extendían desde el sector de los ferrocarriles, al mismo tiempo que se mantenían las inversiones en títulos valores de deuda. Al reventar la crisis, los precios de las materias primas se desplomaron y los países del capitalismo subdesarrollado cesaron pagos casi sin excepción por un período de otros treinta años o más.

En los años 30 ya del siglo XX, en medio de la Gran depresión de 1929, se repitió la misma historia y por la misma causa, afectando incluso a varios países europeos. La euforia financiera previa al colapso se extendió desde el sector inmobiliario, hasta los grandes actores del sistema financiero mundial como Goldman Sachs (que entre 1928-1929 vería que sus acciones pasaron de 104 a 222 dólares, para luego caer a 1,75 dólares en 1932). A su vez, los economistas del capitalismo desarrollado trataban de mostrar la apariencia de que “todo iba bien”. Un ejemplo es Irving Fisher (importante economista para la teoría ortodoxa de las tasas de interés y personaje involucrado en el negocio especulativo) para quien, en ese entonces: “las cotizaciones bursátiles han alcanzado lo que parece un permanente alto nivel de estabilización” |3|. En medio de la -hasta ahora- mayor crisis del capitalismo mundial, resurgieron los impagos de la deuda, los cuales se resolvieron veinte años más tarde a fines de los años 40 y los 50.

Nuevamente el problema resurgió en el capitalismo subdesarrollado, impulsado por el desenvolvimiento del capitalismo desarrollado entre los años 70 y 80; esta vez no hubo desplome de bolsas pero sí del precio de las materias primas acompañado de un alza brusca de las tasas de interés particularmente en los Estados Unidos. Recordemos que, una década antes, en 1971 Estados Unidos abandonó el patrón oro para aplicar una política monetaria restrictiva con el fin de afrontar una complicada combinación de estancamiento económico e inflación.

Para enfrentar el estancamiento de los años 70, el capitalismo desarrollado también aprovechó un “nuevo” mecanismo de generación de ganancias: “reciclar” los petrodólares acumulados por los exportadores de petróleo que no encontraban cabida en sus economías y que fluían hacia los países ricos a través de la banca internacional, la cual a su vez entregó masivamente créditos al capitalismo subdesarrollado.

Esa expansión masiva del crédito –que ayudaba a sostener la “tasa de ganancia” del capital transnacional- se interrumpió al aumentar las tasas de interés internacionales. Eso estranguló -económicamente- a los países endeudados. Para 1982, especialmente los países latinoamericanos (comenzando por México) tuvieron que declarar oficialmente su incapacidad de pago |4|.

Ya en la actualidad, cada vez más países del capitalismo subdesarrollado están en una espiral económica descendente que augura una nueva crisis de la deuda. Muchos han recurrido al FMI y el Banco Mundial, e incluso a la contratación de costosos créditos en el mercado financiero internacional (p.ej. Ecuador desde el año 2014 |5|).

Todo esto no es aislado sino que, como ya nos diría en su momento Raúl Prebisch |6| y hemos reiterado en este texto, varios de los problemas del capitalismo subdesarrollado (incluyendo la deuda) tienen un fuerte vínculo con la dinámica del capitalismo desarrollado. Y semejante vínculo se palpa mucho más durante las crisis de este último.

Una nueva oleada de crisis a la vista

Esta realidad, tan conocida en el mundo pobre altamente endeudado, también golpea a Europa, como en los años treinta del siglo pasado. Grecia no supera su profunda crisis de deuda |7|. Cosa similar pasa en otros países europeos, como España o Italia. Todo esto posterior a la crisis de 2008-2009 que, recordemos, tuvo entre sus orígenes el auge de créditos especulativos hipotecarios en Estados Unidos (involucrando nuevamente a actores “clásicos” de las finanzas internacionales como Goldman Sachs). Luego, gracias a las interconexiones del capitalismo global, llegó a ser quizá la segunda mayor crisis del sistema después de los años 30. Y hasta hoy los coletazos de esa crisis se sienten, e incluso podrían ser la semilla de una nueva crisis internacional.

Así las cosas, el endeudamiento ha crecido a niveles sin precedentes en medio de un contexto que augura nuevas crisis. La señal de alarma la prendió el propio Fondo Monetario Internacional (FMI) en su reunión anual celebrada en Washington del 7 al 9 de octubre de 2016. El FMI informó que la deuda mundial había alcanzado el nivel -sin parangón- de 152 billones de dólares y se elevó del 200% del valor del PIB mundial en 2002, al 225% en 2015. Dos tercios del total corresponden a deuda privada, pero la deuda pública también aumentó rápidamente. Si el propio FMI está consciente del riesgo de otra crisis financiera, ya podemos imaginar cuán grave es la situación.

Según el Instituto Internacional de Finanzas (IIF), con sede en Washington, en los nueve primeros meses de 2016, la deuda global sumó 11 billones de dólares y alcanzó los 217 billones. Como resultado, el endeudamiento global habría alcanzado alrededor del 325% del PIB mundial. El grueso de este acelerado endeudamiento proviene de los “mercados emergentes”, que tienen a China como uno de sus principales prestamistas |8|.

Volviendo a la información del FMI, la deuda externa de los países subdesarrollados aumentó de 2,1 a 6,8 billones de dólares entre 2000-2015. El total de la deuda (externa e interna) escaló más de 31 billones de dólares y las proporciones totales con respecto al PIB alcanzaron en varios países más del 120% y en algunos incluso más de 200%. Por otro lado, enormes cantidades de capital abandonaron dichos países en el cuarto trimestre de 2015: una salida neta conjunta de 656.000 millones de dólares, equivalente al 2,7% de su PIB, según la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD).

Bien anota Martin Kohr, “ahora se vislumbra un escenario de pesadilla”. |9|

En medio de esa vorágine del crédito, sería muy ilustrativo pensar en quiénes son los mayores acreedores y beneficiarios especialmente del pago del servicio de la deuda.

Sin negar las condiciones concretas en cada caso, reiteremos que la explicación central de esta evolución radica en la inherente voracidad e inestabilidad del capitalismo internacional y su proceso de acumulación, que es cíclico (pasa por alzas y bajas). Por cierto, en este contexto los cambios tecnológicos casi siempre han acompañado las soluciones para recuperar al capitalismo mundial, favoreciendo a los centros de poder en desmedro del mundo periférico. |10|

Además, el actual sistema no controla adecuadamente a las economías centrales en donde emergen las grandes recesiones, que terminan afectando sobre todo a los países más débiles. Incluso varios gobiernos, en vez de evitar las euforias financieras, las “incentivan” especialmente de forma indirecta a través de salvatajes de sus bancos sobre todo. Y esa fragilidad de la situación internacional eleva el riesgo de crisis en las economías empobrecidas -incluso crisis de no pago-, que viven permanentemente angustiadas por las presiones financieras.

Esto apunta a un grave problema estructural del sistema financiero internacional: la falta de un mecanismo de solución de la deuda ordenado, justo, transparente, humano, al que puedan recurrir los países que se enfrentan a una crisis de endeudamiento.

Preocupa que, a pesar de tanta experiencia acumulada, no se den pasos concretos para enfrentar dicho problema, y que la receta para enfrentar la crisis sea similar en todo tiempo y lugar. Se apuesta por ajustar las economías del capitalismo subdesarrollado especialmente usando el recetario neoliberal. Todo con el fin de atender las demandas del mercado financiero, sin considerar sus realidades domésticas, las condiciones que conllevaron a estas críticas situaciones, el contexto internacional y mucho menos la corresponsabilidad de los acreedores. Recordemos, como en los años 70, que los propios acreedores muchas veces presionaban (hasta a la fuerza) a que los países subdesarrollados adquieran créditos con condiciones y tasas de interés flotantes. Así se mantiene la lógica de dominación, injusticia y opacidad impuesta desde los bancos y gobiernos acreedores, aupados por los organismos multilaterales de crédito.

Lo que sí debe sorprendernos -y mucho- es que, a pesar de sumar tantas experiencias y hasta con muchas propuestas para enfrentar estas situaciones, en el mundo de la gran política (¿manejada por los mismos acreedores?) no se acepta la necesidad de un cambio profundo. Si bien es palpable en amplios círculos de la sociedad civil global una creciente conciencia de que es indispensable buscar y diseñar salidas concretas |11|, en los gobiernos de los grandes países aglutinados en el G-20 y en los organismos multilaterales no hay la voluntad para cristalizar las respuestas indispensables. ¿Será acaso que la falta de solución del problema de la deuda de los países pobres beneficia a los países ricos? Sin duda que la pregunta hasta parece necia…

La dificultad para cristalizar alternativas

El meollo de los problemas de sobreendeudamiento todavía no se ha entendido adecuadamente, y por eso no se los ha resuelto. Superarlo debería ser una prioridad en la agenda política global, tanto en beneficio de los deudores, como de los acreedores de buena fe (si es que aún quedan).

La tarea, hoy más que nunca, no se agota en advertencias oportunas o simples reclamos. Precisamos construir una institucionalidad global de derecho. Aquí resaltamos el potencial político de propuestas que buscan establecer dicha institucionalidad para procesar, con transparencia y justicia, los problemas de sobreendeudamiento o situaciones abiertamente dolosas en la contratación de créditos internacionales.

Los problemas no desaparecen con simples condonaciones o renegociaciones de la deuda, pues no van a la raíz del asunto y a veces hasta lo complican. En las ocasiones cuando los problemas se resolvieron definitivamente medió una solución política como, por ejemplo, con el Acuerdo de Londres del 27 de febrero de 1953, con el que se solucionaron de forma definitiva e integral las deudas de Alemania de las post-guerras de la guerra misma. Hasta ahora, salvo en casos contados y explicables por el interés de los acreedores, se ha avanzado muy poco en soluciones de este tipo.

Hay otros esfuerzos destacables, pero aún insuficientes. Las auditorias ciudadanas son una herramienta potente para transparentar la deuda, pero no son efectivas si falta una institucionalidad que realmente procese sus recomendaciones y conclusiones |12|. Falta constituir un marco jurídico estructurado alrededor de las ideas de lo que podría ser un Tribunal Internacional de Arbitraje de la Deuda Soberana, propuestas por Oscar Ugarteche y el autor de estas líneas

|13|

Esta propuesta, en sus elementos básicos, ya ha sido discutida un par de veces en el pleno de Naciones Unidas, en donde se puso de relieve la especial importancia de hallar una solución rápida, eficaz, completa y duradera al problema de la deuda de los países subdesarrollados. Allí también se reclamó intensificar los esfuerzos por advertir oportunamente las crisis de la deuda mejorando los mecanismos financieros internacionales de prevención y solución de crisis. Se consiguió incluso una resolución de Naciones Unidas, impulsada por Argentina, en sept.-2014, con 124 votos positivos, solo 11 negativos y 41 abstenciones. Esta propuesta, si hubiera voluntad política, podría empezar a hacerse realidad inmediatamente con arbitrajes ad hoc, como sugiere Kunnibert Raffer |14|, como un primer paso mientras se institucionaliza el Tribunal.

Lo que interesa, en definitiva, es que los créditos externos se transformen en palancas que ayuden a resolver los problemas de financiamiento en las economías que los necesitan, y dejen de servir como herramientas de dominación. Desde esa perspectiva, los créditos externos podrían ser un mecanismo que canaliza adecuada e inclusive rentablemente los excedentes financieros de algunas economías. Incluso podrían resultar útiles para asegurar el comercio mundial. Lo fundamental es que la deuda deje de ser un mecanismo de exacción de recursos desde la periferia hacia los centros capitalistas y de imposición de políticas desde los países ricos, lo que demanda desarmar la práctica de la deuda externa como herramienta de especulación y dominación.

En definitiva, la deuda no puede seguir siendo un acto de violencia -que afecta a las sociedades y a la Naturaleza- cuyo objetivo es forzar al país deudor a hacer la voluntad de los acreedores vía renegociaciones y programas de ajuste estructural. Y tampoco puede ser un espacio para obtener ganancias exorbitantes, aprovechándose de las crisis y de la situación de indefensión de los países deudores que terminan muchas veces en manos de verdaderos “buitres” de las finanzas internacionales.

En este sentido, sería en extremo útil reflexionar sobre las posibles trabas que los países del capitalismo desarrollado impondrían al replanteamiento del manejo actual de la deuda. Si se deja de usar la deuda como mecanismo de extracción de recursos y de dominación, se estaría cuestionando a la propia acumulación de capital de los centros. Es decir, se estaría cuestionando a su condición misma de centros.

La historia nos enseña que, por la falta de respuestas estructurales, los países endeudados -con graves consecuencias sobre sus sociedades e inclusive sobre su medio ambiente- a menudo enfrentan muchos años de austeridad y miseria por las condiciones recesivas impuestas por los acreedores y los organismos de rescate, y sin ninguna garantía de que el sobreendeudamiento siquiera sea resuelto. Situación que termina por afectar a los propios acreedores.

Lamentablemente parecería que no hay memoria de lo sucedido anteriormente o que esa memoria, sobre todo en los banqueros y en los gobernantes, es muy frágil y no resiste la tentación de las ganancias fáciles vía concesión de créditos (como vimos, desde antes de 1825 hasta la fecha), muchas veces atados a la especulación, a la corrupción |15| o a grandes obras inútiles para los pueblos.

Entonces urge una discusión muy amplia para construir alternativas -reconociendo el carácter global del reto de la deuda externa-, que no pueden quedarse en simples acciones discursivas y, menos aún, en parches aislados e incluso cómplices con el poder financiero o el poder de los capitales transnacionales.

El reto de la solución de los conflictos sobre deuda externa impagable exige un redoblado esfuerzo político global. Quizá la propia superación del subdesarrollo capitalista -y hasta la superación mundial del capitalismo- requiere la resolución urgente del problema de la deuda. No se trata simplemente de resolver los momentos críticos producidos por el sobre endeudamiento, sino de construir otro marco internacional que subordine las finanzas a las demandas de sociedades equitativas conminadas a vivir en armonía con la Naturaleza |16|.

¡No desperdiciemos -nuevamente- la oportunidad de liberación que nos brinda el inminente colapso que augura el retorno de una generalizada crisis de deuda externa!

14 de enero del 2017

Notas

|1| Alberto Acosta; La deuda eterna Una historia de la deuda externa ecuatoriana, LIBRESA, Quito, 1994 (cuarta edición).

|2| Se puede consultar en Alberto Acosta, “La increíble y triste historia de América Latina y su perversa deuda externa”. Artículo publicado en el libro Otras Caras de la deuda – Propuestas para la acción, Editorial Nueva Sociedad, Caracas 2001.

|3| Al respecto se recomienda revisar el texto de John Kenneth Galbraith, Breve historia de la euforia financiera, Ariel, 1991.

|4| Hay varios trabajos que han abordado esta evolución histórica. A más de los textos mencionados del autor de estas líneas, podemos señalar a modo de referencia mínima los siguientes: Oscar Ugarteche; El Estado Deudor – Economía política de la deuda: Perú y Bolivia 1968-1984, Instituto de Estudios Peruanos, Lima, 1986; Carlos Marichal; Historia de la deuda externa de América Latina, Alianza Editorial, Madrid, 1988; Eric Toussaint, Bancocracia, ICARIA, Barcelona, 2014.

|5| 6 El gobierno de Rafael Correa, aún antes de la caída de los precios del petróleo, endeudó al país de forma alegre: la deuda pública (oficial) aumentó de 13,4 a 37,2 mil millones de dólares, es decir, más que se triplicó (ene.2007-nov.2016) (con una deuda externa que aumentó de 10,1 a 24,8 mil millones), Con esto, si bien la relación el PIB bordea el 40%, se ha alcanzado el mayor monto de deuda de toda la historia republicana. También desde el 2014 Ecuador retornó al redil del FMI y Banco Mundial, llegando a entregar más de la mitad de la reserva del oro a un banco de muy dudosa reputación: Goldman Sachs, con el fin de apalancar un crédito “santificado” por estos organismos. También, con el aval de semejantes “padrinos”, el Ecuador volvió a los mercados financieros y, a enero 2017, mantiene una deuda externa en bonos “soberanos” de 7,3 mil millones, contratada con tasas de interés elevadísimas (bordean o superan el 10%) y a plazos muy cortos (de 5 y 10 años), a más de la preventa de importantes cantidades de petróleo. A esto se suma el traspaso de grandes campos petroleros en explotación de manos de la empresa estatal a compañías transnacionales para conseguir anticipadamente desembolsos y tratar de sostener el financiamiento de corto plazo de la economía. Y todo este proceso sin transparencia.

|6| Ver el artículo de Prébisch “El desarrollo económico de la América Latina y algunos de sus principales problemas”, Desarrollo económico. Vol.26. No.103. Octubre-diciembre. 1986.

|7| Entre los muchos trabajos sobre este tema recomendamos la importante investigación de Eric Toussaint; “Grecia: los bancos en el origen de la crisis – Las deudas reclamadas a Grecia son odiosas”, 2017 http://www.rebelion.org/docs/221523.pdf

|8| “La deuda mundial supera ya el 325% del PIB mundial y alcanza los 217 billones de dólares”, 5 de enero del 2017. http://www.eleconomistaamerica.com/…

|9| Martin Khor, “Nueva crisis de la deuda amenaza la estabilidad mundial”, 14 de octubre de 2016 http://agendaglobal.redtercermundo…. De este artículo se tomaron las cifras del FMI y de la UNCTAD.

|10| Semejante tendencia incluso ha generado una suerte de “Edad Media de alta tecnología”: “Edad Media con reducidos grupos humanos que concentran los avances tecnológicos manteniendo crecientes exclusiones sociales, en medio de insospechadas tensiones políticas y con un marcado deterioro ecológico”. Al respecto, se puede leer el texto del autor de estas líneas: “Los riesgos de una nueva Edad Media de alta tecnología”, Rebelion.org: http://www.rebelion.org/noticia.php…

|11| La lista de organizaciones de la sociedad civil que se esfuerzan por sensibilizar a la opinión pública y cambiar la posición de los gobiernos es larga. Destaquemos los esfuerzos del Comité para la Abolición de las Deudas Ilegítimas (CADTM) con alcance internacional, de LATINDAD en América Latina o de Erlassjahr en Alemania, para rescatar estas pocas iniciativas a modo de ejemplo.

|12| Recordemos el paso histórico que significo este tipo de auditoria en Ecuador en los años 2007-2008. Allí, no solo que no se cumplieron todas sus recomendaciones de la comisión de auditoria, sino que, por el contrario, pocos años más tarde el gobierno que impulsó dicha auditoria: el de Rafael Correa, volvió a las mismas andanzas de endeudamiento acelerado y poco transparente, tal como en épocas anteriores.

|13| Entre los varios textos escrito sobre esta cuestión se recomienda ver Oscar Ugarteche y Alberto Acosta; “Global Economy Issues and the International Board of Arbitration for Sovereign Debt (IBASD)”, El Norte – Finnish Journal of Latin American Studies No. 2, (Diciembre 2007). http://www.elnorte.fi/archive/2007-….

|14| Son muchos los aportes de este autor sobre este tema, entre otros se puede revisar: Kunnibbert Raffer; “Debt Relief for Low Income Countries: Arbitration as the Alternative to Present Unsuccessful Debt Strategies” in WIDER, UNU, Helsinki (2001) http://www.wider.unu.edu/conference…

|15| Hay que indagar sobre la legalidad y la legitimidad de la deuda. No todas las deudas merecen similar tratamiento. Muchas deben ser desechadas desde el inicio, sobre todo aquellas que caen en la categoría de deudas odiosas (contratadas por una dictadura, p. ej.); además, existen otros créditos que, por sus condiciones, podrían ser considerados como usurarios (con tasas de interés desproporcionadas, que de antemano hicieron imposible el servicio de la deuda) y corruptos (contratadas en condiciones que no se ajustan a las normas legales del país acreedor o deudor, o a normas internacionales), que por definición deberían ser nulos. A modo de ejemplo de los factores que habría que considerar, se puede mencionar la existencia de cláusulas ilícitas, vicios de consentimiento, anatocismo, tasas de interés usurarias, gastos y comisiones desproporcionados (cubiertas por los deudores, sin control alguno), operaciones simuladas, colusión dolosa, deudas “estatizadas” o “socializadas”, etc.

|16| Propuestas para impulsar una transformación de la arquitectura financiera internacional colocando a las finanzas al servicio de la vida y no de la acumulación del capital existen. Véase el aporte de Alberto Acosta y John Cajas-Guijarro: Instituciones transformadoras para la economía global – Pensando caminos para dejar atrás el capitalismo. En Varios autores: La osadía de lo nuevo – Alternativas de política económica. Grupo de Trabajo Permanente de la Fundación Rosa Luxemburg. Abya Yala, Quito, 2015.

Texto y foto originalmente publicados por CADTM.